昨天听赵林讲座,期间提到,现在投资人非常看重毕业院校,对于清华北大的,其募资比其他学校毕业的要容易不少。那么是不是清华北大毕业的,投资能力就显著由于其他学校的呢。

我稍微做了下文献研究,发现西财有关于校友网络和投资收益影响的文章,我觉得这个不能直接回答这个问题。这个问题本质上是,高考成绩和基金收益的关系。

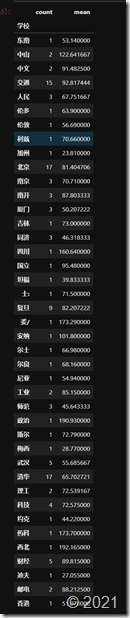

但由于我们无法获得基金经理的高考成绩,因此本科毕业院校是一个代理变量。但是这里我遇到了一个门槛,我的数据库上面,基金经理毕业院校是在简历里面,这个是不规则的数据,如果获取院校信息,需要很多手工工作,因此我直接采用简历里面第一个大学前面两个字做代理。

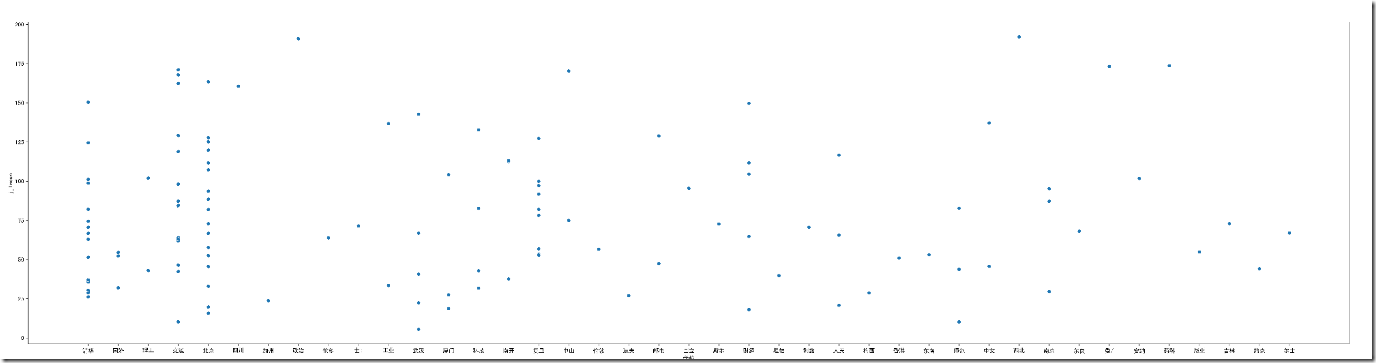

其次需要找到一致比较对象,由于不同类型基金收益率实际上不能直接比较。简单起见,我直接用混合型基金来比较,实际上不同风格混合型基金差异很大,那这就没办法了,更好的比较对象可能是按照近似业绩基准比较。

然后需要找到合适的比较区间,我用三年区间,即20180501到20210501这段区间的收益率来比较。但是最终筛选出来符合条件的就300多个基金,由于同一个基金经理管理多个产品存在,因此实际基金经理124个,因此也没有什么代表性了。

对于这个问题,我突然想到一个比较巧妙的论述,即清华北大毕业的基金经理,收益率是否显著不同于其他学校毕业的,这里可以做个检验

t,p_2tailed=stats.ttest_ind(df_qh['收益率'],df_fqh['收益率'])

(-0.7726350671309941, 0.44105017462716833)

P 明显大于5%, 不能即拒绝原假设

也就是说不能拒绝清华北大的毕业生,投资收益率显著和非清北学生不一样的原假设

中证500展期基差变化情况

当月-下月,展期基差逐步缩减

基差波动率逐步缩减,逐步向中心靠拢

下限持仓在稳定增长,说明配置需求在提高

==============================================================

19年以来的数据