现在etf基金的规模越来越大,而etf基金在指数成分股调整日,需要制定的操作,必然要买入调入的股票,卖出调出的股票,因此很多做主动策略的,就盯上了etf基金的这个操作,提前布局,希望吃到etf基金调整的这个收益。

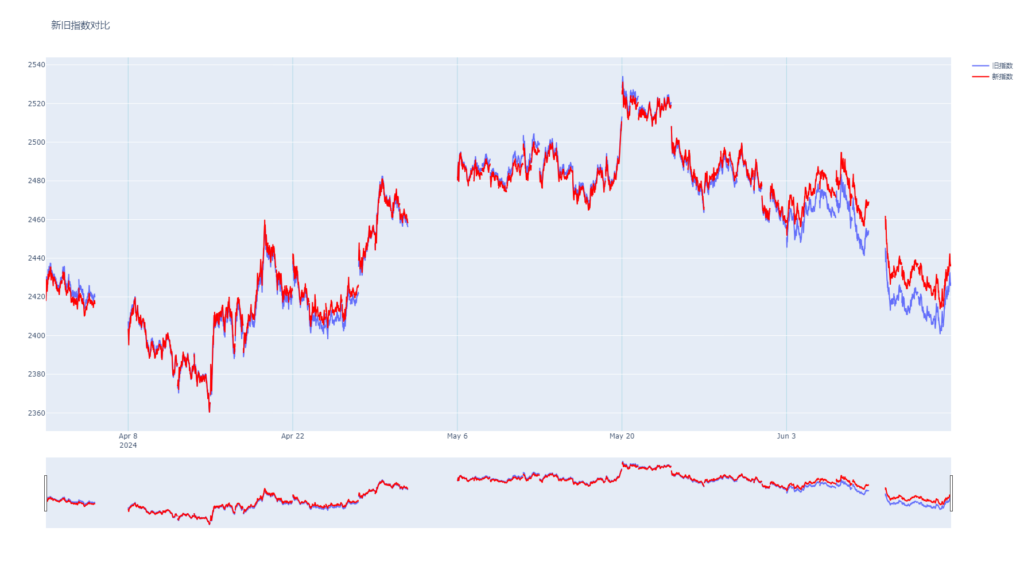

但是这个策略目前也比较拥挤了,以上证50为例,追踪了从20240401开始两个指数的清单,整体如下:

新清单在0531之后,明显的跑赢旧清单,这一天也是中证指数公布成分股调整的日期,其实这次中证指数关于上证50指数成分股调整,和通常的预测不同,他没用选择江苏银行和华泰证券,选择了中国移动和中国核电,因此使得提前做成分股调整策略的人有点错手不及。但是复原提前调整的指数有点麻烦,这里不追究了,就看0531之后的表现:

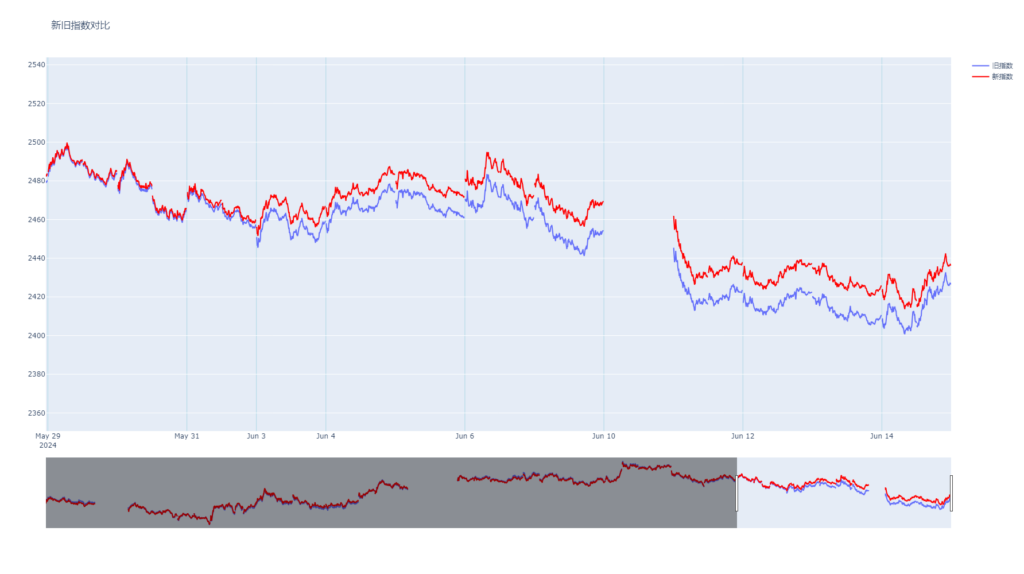

容易发现新清单明显跑赢旧清单,但是跑赢的极值是在0613,新清单跑赢旧清单15个指数点,也就是62bps。而到14号收盘,新清单只跑赢旧清单10个指数点,也就是跑输了20bps,这就反应出来,提前做这个策略的人,在这一天兑现收益的力量,其实已经超过了etf基金对成分股调整的力量了。本来预期这一天新清单应该是更加明显的跑赢旧清单,实际上和预期的相反,提前一天兑现收益反而是正确的选择。

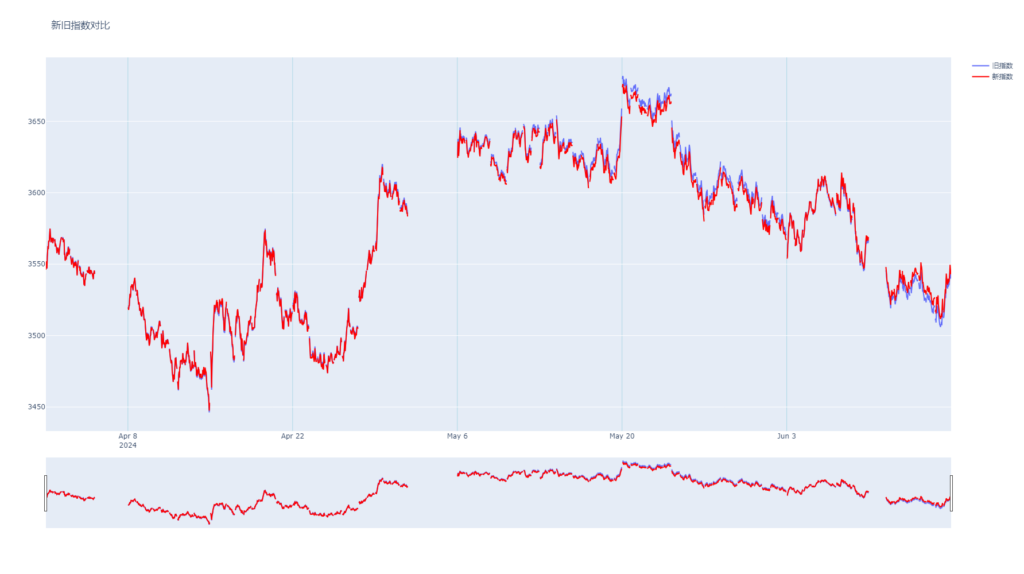

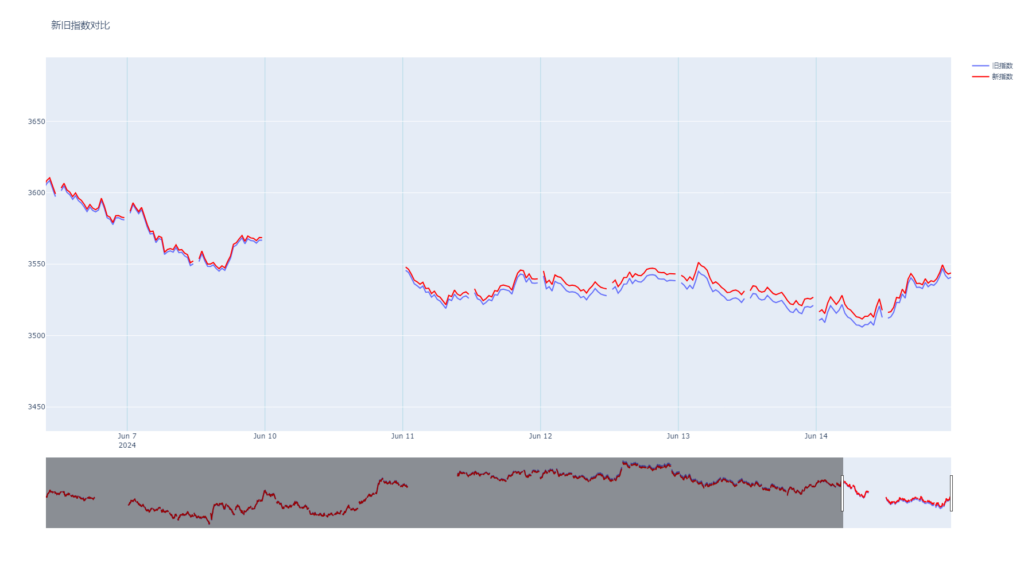

用同样的方法研究了下300指数,因为300指数成分股更多,调入调出股票数量也多,这样实际上个股作为一个组合,整体冲击被抵消,反而不如50显著的,但是整体结论其实是一致的,整体上看,直到0607,新旧清单差异都很小

从0612开始,新清单跑赢旧清单,0613达到极值,6个指数点,也就是17bps,最后一天又跑输了2个指数点,整体新清单跑赢旧清单4个指数点。

整体上,这次的结论就是采用这个策略的资金,已经超过了etf基金自身的调仓规模了。